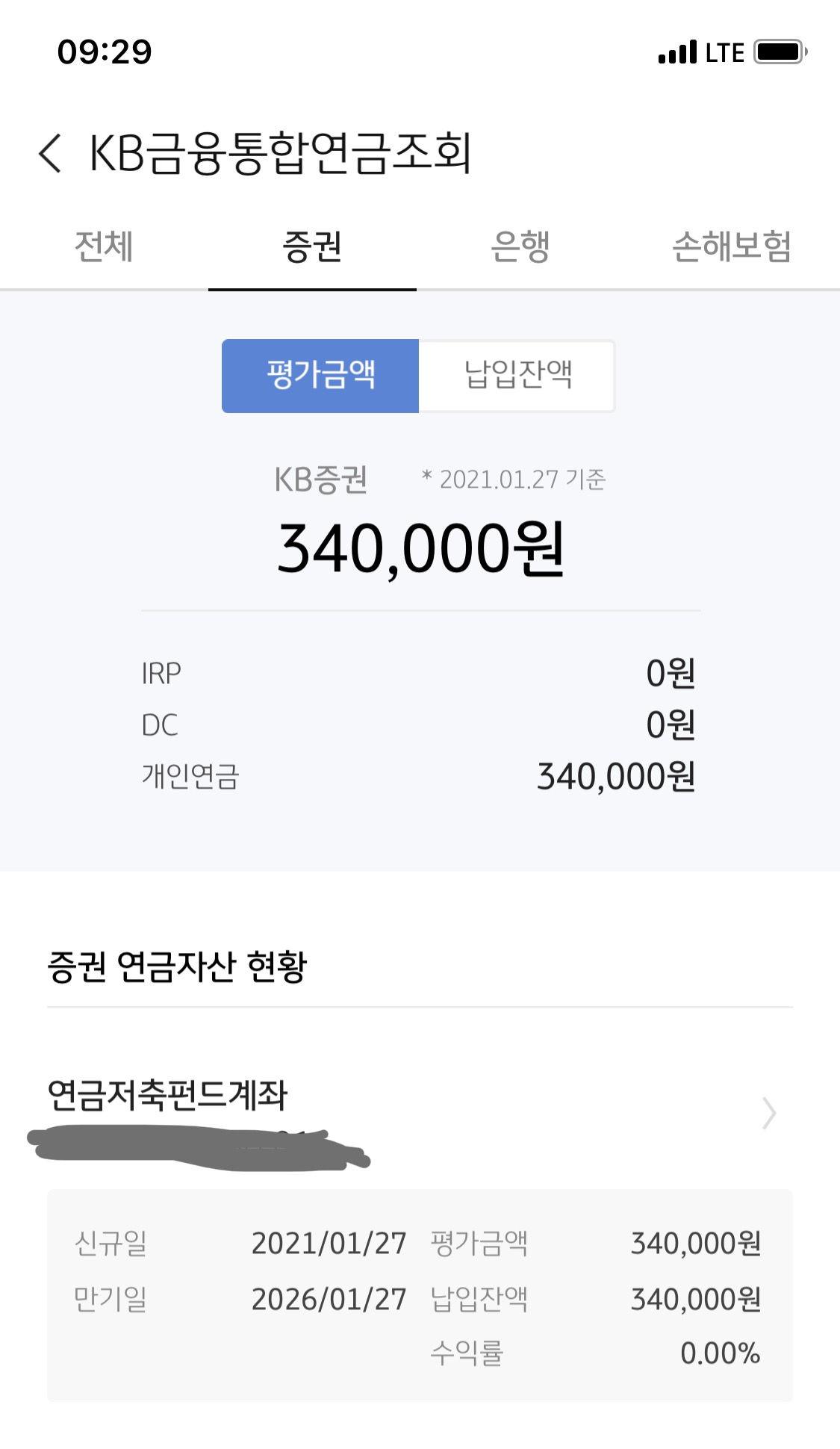

드디어 가입한 연금저축!!!!! 꾸준히 넣어야지...

연금저축은 연말정산 혜택 및 노후 준비가 가능한데

연 납입액 400만 원까지 세액공제가 가능해서

13월의 월급을 바라는 직장인이라면 연말정산을 위해 선택하는 게 좋다.

최대 16.5% 공제율(근로소득 5,500만 원 이하/종합소득 4,000만 원 이하)로

연 최대 66만 원의 세액공제를 받을 수 있다.

연금저축은 은행(연금저축신탁), 보험사(연금저축보험), 증권사(연금저축펀드)에서 가입할 수 있는데

나는 연금저축펀드로 가입을 했다.

1/1 ~ 12/31 언제든 입금만 하면 세제혜택이 가능해서

최대 공제 금액인 연 400만 원은 입금해서 세제혜택을 받는 게 좋다.

TIP. 원금손실이 무서울 경우 투자를 안 하고 적금처럼 넣어두기만 해도 가능하다!

연금 수령 조건

만 55세 이상, 가입 5년 이상, 10년 이상 수령

"연금저축 400만 원 + IRP 300만 원 = 연 700만 원으로 1,115,000원 세금 환급받기!"

사실 사회초년생이 노후를 위해 400만 원도 부담스럽지만

여유가 있다면 개인 퇴직연금 IRP도 가입하는 게 좋다.

직장인이나 자영업자라면 가입이 가능하고

IRP는 연 700만 원까지 세제혜택(최대 16.5% 동일)이 가능해서 연금저축 400만 원 & IRP 300만 원 = 총 700만 원으로 최대 1,115,000원의 세금 환급이 가능하다.(연금저축은 IRP에 포함)

* 회사에서 IRP 퇴직금 상당액 입금 부분은 세액공제 대상이 아니고

본인 납입분만 공제 대상이 된다.

개인연금저축과 IRP 차이점

| 항목 | 연금저축 | IRP |

| 가입자격 | 제한 없음 | 직장인, 자영업자, 공무원 등 |

| 납입한도 | 전 금융기관 합산 연 1,800만원 | |

| 세액공제한도 | 400만원 | 700만원(연금저축 포함) |

| 세액공제율 | 연간 납입액의 13.2% ~ 16.5% | |

| 연금수령조건 | 만 55세 이상, 가입 5년 이상, 10년 이상 수령 | |

| 연금수령시 세금 | 연금소득세 3.3% ~ 5.5% | |

| 중도인출 | 16.5% 기타소득세 과세 | 법정사유 충족시 |

| 투자가능상품 | 펀드, ETF | 예금, 펀드, ETF, 채권, REITs 등 |

| 위험상품 투자제한 | 가능 | 불가능 |

| 담보대출 | 가능 | 불가능 |

| 계좌 수수료 | 없음 | (퇴직금 0.28% ~ 0.3% 부과) |

/////

연금저축펀드 ETF 요즘 트렌드

| 운용사 | 해당운용사의 ETF 상품명 |

| 삼성자산운용 | KODEX |

| 미래에셋자산운용 | TIGER |

| KB자산운용 | KBSTAR |

| 한국투자신탁운용 | KINDEX |

| 한화자산운용 | ARIRANG |

단, 레버지리ETF, 인버스ETF 종목은 주문 불가

*** 연금저축펀드로 미국 증시에 투자하는 글로벌 ETF는 매수할 수 없다.

그런 경우 대체 방법은 만약 QQQ를 매수하고 싶다면 <TIGER미국나스닥100>으로 대체 가능하다.

페이스북, 애플, 넷플릭스, 구글 등의 기업을 매수하고 싶다면 묶어 놓은 <KODEX미국FANG플러스(H)>도 있으니

글로벌 ETF와 거의 동일한 상품으로 연금저축펀드 포트폴리오를 구성할 수 있다.

'정보' 카테고리의 다른 글

| 미국의 4대 IT기업 MAGA (0) | 2021.01.31 |

|---|---|

| 인튜이티브 서지컬 ISRG / 수술용 로봇 1위 (0) | 2021.01.31 |

| First Trust 클라우드컴퓨팅 SKYY ETF 구성종목 (0) | 2021.01.26 |

| 와인마스터들이 선정한 마트 가성비 와인.jpg (0) | 2021.01.24 |

| 주택도시기금 (0) | 2021.01.24 |